(Versión en English)

En general, los economistas coinciden en la importancia que tiene la competencia para una sólida economía de mercado. Entonces, ¿por qué es problemático que los gobiernos compitan por atraer inversores mediante el tratamiento fiscal que dispensan? El problema radica en que al competir y erosionar las bases de recaudación de los demás, los países finalmente se ven obligados a recurrir a otras fuentes de financiamiento –normalmente más distorsivas– o a reducir el tan necesario gasto público; y en algunos casos adoptando ambas medidas.

Todo esto tiene graves consecuencias para los países en desarrollo dado que sus ingresos públicos dependen especialmente del impuesto sobre la renta de las sociedades. Por ese motivo, el riesgo de que la competencia fiscal los fuerce a adoptar políticas fiscales que pongan en peligro esta fuente fundamental de ingresos públicos genera especial preocupación.

Seguir el tren

Muchos sostienen que la competencia fiscal entre gobiernos puede recortar gastos innecesarios y conducir a una mejor gestión de gobierno. Sin embargo, este argumento pierde fuerza si se considera la movilidad de las bases fiscales entre fronteras, ya sea que la base de recaudación corresponda a renta del trabajo, transacciones con materias primas o, lo que es más común, a la renta del capital.

En términos más técnicos, los países tienden –con buena razón– a gravar cosas que no son muy sensibles a los impuestos. Pero dada la movilidad internacional, las actividades son mucho más sensibles a la imposición en términos nacionales que colectivos. Esto se verifica especialmente en las actividades y rentas de las empresas multinacionales, que pueden manipular los precios de transferencia y usar otros mecanismos de elusión para trasladar sus ganancias de países con altas tasas de imposición a otros con tasas bajas, además de poder elegir en qué país invertir. Pero no pueden trasladar sus ganancias ni sus inversiones reales a otro planeta. Cuando los países compiten por la base de recaudación empresarial y/o por inversiones reales, lo hacen en detrimento de otros, que por su parte están haciendo lo mismo. Al no aprovechar la menor sensibilidad de la base fiscal en el ámbito colectivo que en el nacional, los países corren el riesgo de infligirse daños recíprocos al erosionar una fuente de recaudación que bien podría haber sido más eficiente que las alternativas de las que disponen.

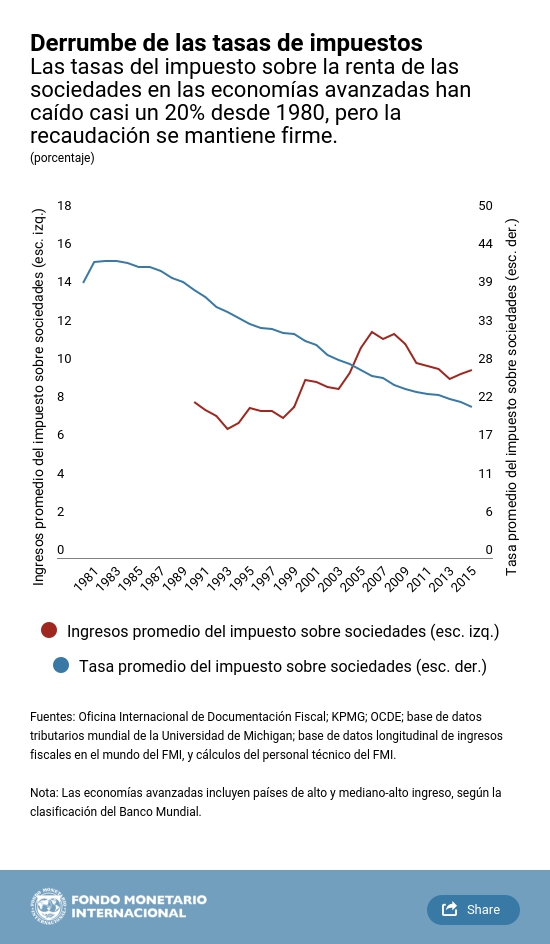

Las tasas generales del impuesto sobre la renta de las sociedades han caído significativamente desde 1980, en un promedio de casi el 20%. A todas luces, esto obedece a una conjunción de varios factores —por ejemplo, la evolución de las ideas en cuanto al impacto que el impuesto tiene en el crecimiento—, pero es una señal elocuente de la existencia de competencia fiscal internacional, que estudios empíricos más minuciosos tienden a confirmar.

Y si bien los ingresos fiscales se han mantenido constantes hasta el momento en los países en desarrollo y han aumentado en las economías avanzadas —posiblemente porque, por razones no relacionadas, la proporción del capital en el ingreso nacional ha crecido—, no hay garantía de que esta situación vaya a continuar. Y algunos acontecimientos podrían intensificar la competencia fiscal: si el proyecto BEPS de la OCDE y el G-20 reduce la elusión fiscal, por ejemplo, la competencia fiscal mediante otros mecanismos podría crecer.

Competencia feroz; polémica feroz

Para comprender mejor estos temas y cómo podrían abordarse, recientemente el FMI y el Banco Mundial reunieron a aproximadamente cien tributaristas y funcionarios. Embert St Juste, del ministerio de Hacienda de Santa Lucía, por ejemplo, destacó que los miembros de la Organización de Estados del Caribe Oriental han estado compitiendo con creciente fervor para atraer inversión extranjera directa y turismo. Y el ministro de Hacienda de la República de Serbia, Dušan Vujović, indicó que, al intensificarse la globalización, todos los países se han visto arrastrados, quisieran o no, a la contienda.

Kimberly Clausing, profesora de economía en Reed College, presentó un nuevo estudio en el que sugiere que las ganancias no realizadas pueden ser mucho más sensibles a las tasas de impuestos de lo que se pensaba. Citó un estudio reciente en el que se comprueba que por cada punto porcentual que se reduce la tasa promedio del impuesto en una jurisdicción de baja tributación, las ganancias declaradas en esa jurisdicción por sociedades extranjeras de multinacionales estadounidenses aumentan entre 3,5 y 7 puntos porcentuales. Este tema sigue generando polémica. Paul Ryan, del ministerio de Hacienda de Irlanda, sugirió que se ha exagerado el impacto, especialmente el que tienen las economías más avanzadas en las menos avanzadas. Aun así, la competencia fiscal en general es considerada una verdadera amenaza para los ingresos fiscales, principalmente de los países en desarrollo.

Existe una solución: recurrir a la coordinación internacional para frenar, o al menos limitar, la competencia. Empero, es más fácil decirlo que hacerlo.

Agresividad pasiva

Las soluciones parciales pueden ayudar, pero son intrínsecamente limitadas. Como recalcó Michael Devereux, de la Universidad de Oxford, si tan solo algunos países coordinaran sus acciones, podrían ser más vulnerables a la competencia fiscal de países fuera de ese grupo. Y aun si todos coordinaran sus acciones, su vulnerabilidad podría persistir si la coordinación no cubriera todos los aspectos pertinentes del sistema tributario. No obstante, las estrategias parciales pueden ayudar.

Algunas propuestas recientes modificarían de raíz los sistemas de imposición sobre la renta de las sociedades. Gaetan Nicodeme, de la Comisión Europea, explicó su propuesta de una base común consolidada del impuesto sobre las sociedades. En una primera etapa, las empresas que operan en más de un país de la Unión Europea consolidarían sus ganancias imponibles transfronterizas, de modo que las ganancias registradas en un país se compensarían con pérdidas en otro. En una segunda etapa, sus ganancias dentro de la UE se distribuirían a fines fiscales entre los Estados miembros mediante una fórmula que reflejara las proporciones de sus activos, empleo u otros indicadores de actividad en cada uno. No obstante, esto no eliminaría la competencia fiscal, puesto que los gobiernos seguirían teniendo un incentivo para usar tasas bajas de imposición a fin de atraer inversiones, trabajadores o lo que sea que se incluya en la fórmula de distribución.

Un sistema alternativo que ha concitado considerable atención recientemente en los Estados Unidos es el impuesto sobre flujos de efecitvo en destino, en virtud del cual los impuestos se aplican en función del destino de los bienes, en lugar del lugar donde se producen. Si se adoptara de manera universal, y estuviera bien diseñado, podría aliviar las presiones de la competencia fiscal. Pero si es adoptado unilateralmente por uno o pocos países, podría intensificar los problemas de traslado de las utilidades para otros. La razón de esto es que, intuitivamente, las ganancias derivadas de ventas en otra jurisdicción podrían figurar como exentas de impuestos en esos países, lo que posiblemente llevaría a los países sin un DBCFT a competir de manera más agresiva, o adoptar el mismo mecanismo tributario.

Los problemas que causa la competencia fiscal internacional no habrán de resolverse en el corto plazo, y hay mucho en juego para los países en desarrollo. Ante posibles movimientos tectónicos en los sistemas tributarios, como la adopción de un impuesto sobre sociedades con base en destino, resulta aún más importante entender qué impacto tienen las políticas tributarias nacionales en otros países y cuál es la reacción de los gobiernos. Esto sigue siendo un tema de debate y estudio, y tanto el FMI como el Banco Mundial tienen previsto continuar con este análisis, incluso en la reunión de alto nivel de esta semana, organizada conjuntamente con el ministerio de Hacienda de Indonesia. Bajo el lema Viaje a Indonesia de las Reuniones Anuales del Banco Mundial y el FMI en 2018, los debates se centrarán en los retos que presenta la competencia fiscal para los miembros de la Asociación de Naciones del Sudeste Asiático.